「請注意頁底重要聲明」

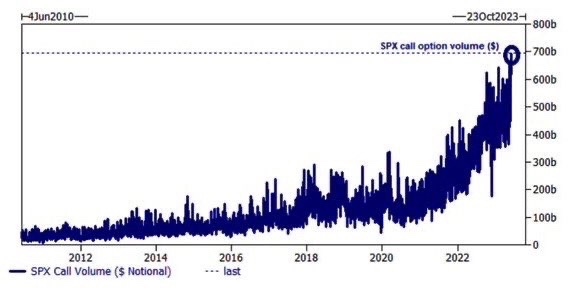

上圖顯示標普500指數的看漲期權(Call)交易量正在不斷創新高,最近單日名義價值達7000億美元。大量買入看漲期權代表投資者普遍抱持牛市心態,看好股市短期內持續上漲。名義價值7000億美元的期權交易量極為巨大,遠超正常水平。這意味著大量投資者使用高槓桿來購買期權,以獲取更高潛在回報。如果市場方向轉變,損失也將加劇。

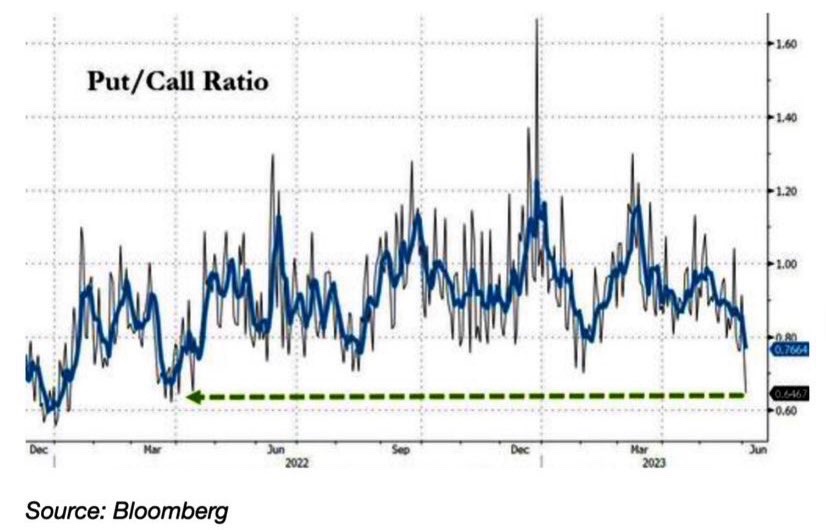

而美股Put/Call Ratio亦去到極端水平⋯⋯

當Put/Call比率下降到極端低水平時,代表以下風險:

1. 投資者過度樂觀:低Put/Call比率顯示投資者買入更多看漲期權(Call)而非看跌期權(Put)。這意味著投資者普遍抱持看漲及樂觀的心態,忽視了下行風險。這可能導致資產價格泡沫。

2. 逆勢操作風險上升:當大部分投資者都持有同一方向的頭寸時,價格可能會出現反轉。一旦頭寸被清倉,會推動價格朝相反方向大幅波動。

3. 槓桿過高風險:低Put/Call比率可能意味著更多投資者使用槓桿買入看漲期權以獲取更高收益。但一旦市場方向逆轉,重大損失會超出大部分投資者的承受能力,進而令價格急劇下跌。

4. 低波動率錯覺:當Put/Call比率處於低水平時,投資者會認為未來一段時間內市場將維持低波動和單一方向上漲的走勢。但實際上市場的大幅波動可能只是暫時受到抑制,一旦驟然爆發將導致嚴重後果。

綜上,極端低的Put/Call比率為市場帶來重大風險,因為它反映出投資者過度樂觀和輕忽下行風險的心態。儘管短期內可能推高市場表現,但也容易建立起脆弱的基礎,一旦市場氣氛或方向發生轉變,後果往往十分嚴重。

重要聲明:股市漁夫內的所有內容,包括本影片,絕不構成任何投資意見或購買任何股票及金融產品的特定推薦意見及/或不構成任何游說或要約,以購買、出售或以其他方式交易任何證券、期貨、期權或其他金融工具或其他產品,漁夫系統的內容亦並非就任何個別投資者的特定投資目標、財務狀況及個別需要而編製。投資者不應只按漁夫系統的內容進行投資。用戶必須留意,漁夫系統的所有訊號,並非是買賣訊號或任何投資建議,而所有訊號均是全自動用第三方提供之客觀市場數據計算出來的結果,當中並不涉及任何人為的想法、修改、修訂或任何投資建議。本網站包含的所有內容、資訊、訊號,並不針對任何特定的投資目標、財務狀況以及可能使用或接收該內容的特定人員的特定需求。在作出任何投資決定前,投資者應考慮各種金融產品的個別特點、個人的投資目標、可承受的風險程度及其他因素,並適當地尋求獨立的財務及專業意見。